理(lǐ)賬/核數(shù)程序:

評估, 報(bào)價,簽訂理(lǐ)賬報(bào)稅協議(yì) → 整理(lǐ)單據,賬務處理(lǐ) → 理(lǐ)賬完成,出具财務報(bào)表 → 交由香≠港核數(shù)師(shī)審計(jì) → 審計(jì)完畢,出具審計(jì)初稿交由客戶核對(duì) → 出具審計(jì)終稿,交由董事(shì)簽名 → 提交審計(jì)報(bào)÷告至香港稅局報(bào)稅 → 審計(jì)報(bào)告及報(bào)稅回執返還(hái)客戶

香港理(lǐ)賬所需提供資料:

1 銀(yín)行(xíng)月(yuè)結單及水(shuǐ)單;注意:網銀(yín)上(shàng)的(de)月(yuè)結單和(hé)銀(≥yín)行(xíng)水(shuǐ)單一(yī)般隻自(zì)動保留近(jìn)三個(gè)月(yuè&),請(qǐng)定期下(xià)載

2 發票(piào):購(gòu)銷發票(piào),服務發票(piào)(如(rú)有(yǒu)),做(zuò)賬>次年(nián)度的(de)頭3~5筆(bǐ)購(gòu)銷發票(piào)及相(xiàng)應的(de)收付款單據等

3 費(fèi)用(yòng)發票(piào):薪酬、租金(jīn)(須供給租借合同或協議(yì))、運費(fèi)等

4 政府資料:公司成立文(wén)件(jiàn),變更文(wén)件(jiàn),年(nián)審文(wén)件(jià&n)等(查冊中心顯示貴司的(de)所有(yǒu)政府文(wén)件(jiàn))

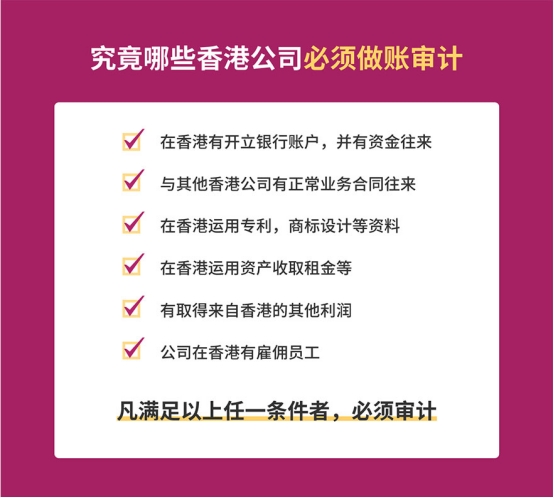

哪些(xiē)公司需要(yào)做(zuò)賬審計(jì)?

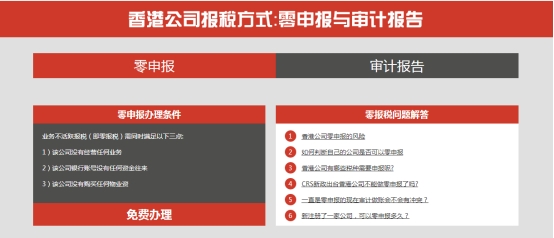

在香港,沒有(yǒu)經營的(de)公司可(kě)以直接零報(bào)稅,有(yǒu)經營的(de)公司就(jiù)必須做(zuò)賬、核數(shù)才能(néng)報(bào)稅。

凡滿足以下(xià)之一(yī)者,即為(wèi)有(yǒu)經營,必須做(zuò)賬,核數(shù)後δ報(bào)稅:

1. 公司在銀(yín)行(xíng)賬戶留有(yǒu)經營記錄

2. 公司與政府海(hǎi)關、物(wù)流公司有(yǒu)進出口記錄

3. 公司與香港客商發生(shēng)購(gòu)銷關系

4. 公司在香港雇傭員(yuán)工(gōng)

5. 公司獲得(de)容許或授權在香港使用(yòng)專利,商标設計(jì)等

6. 公司獲得(de)容許或授權在香港使用(yòng)動産收取租金(jīn),租憑費(fèi±)等

7. 公司委托在香港代銷

8. 其他(tā)得(de)自(zì)或産生(shēng)于香港的(de)利潤

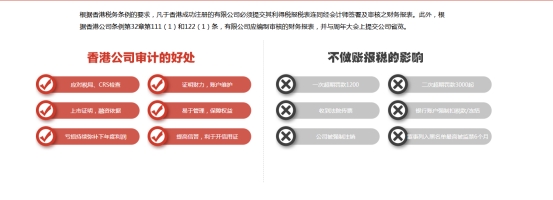

香港公司不(bù)報(bào)稅的(de)影(yǐng)響

1.違反稅務法規:根據香港的(de)稅務條例,公司必須按時(shí)向稅務局申報(bào)稅表。如(rú)果公司不(bù)報(bào)稅,将違反法律規定,可(kě)能(néng)面臨罰款或<其他(tā)法律後果。

2.銀(yín)行(xíng)賬戶被凍結:香港銀(yín)行(xíng)通(tōng)常要(yào)求公司提供完整的(de)稅ε務記錄和(hé)報(bào)表。如(rú)果公司未報(bào)稅,銀(yín)行(xíng)可(kě)能(néng)會(huì)凍結其賬戶,導緻無法正常進行(xíng)業(yè)務活動。

3.公司注銷:公司長(cháng)期不(bù)報(bào)稅可(kě)能(néng)會(huì)被稅務局認定為(wèi)違反稅務法規,從(cóng)而被強制(zhì&)注銷。公司注銷後,将無法繼續經營并可(kě)能(néng)面臨其他(tā)法律後果。

4.董事(shì)列入出入境黑(hēi)名單:如(rú)果公司被稅務局強制(zhì)注銷,董事(shì)可(kě)能(néng)會(h€uì)被列入出入境黑(hēi)名單,限制(zhì)其未來(lái)在香港或其他(tā)地(dì)方的(de)活動和$(hé)出行(xíng)。

香港公司報(bào)稅逾期的(de)影(yǐng)響

注冊滿18個(gè)月(yuè)将會(huì)收到(dào)稅局發出的(de)頭份利得(de)稅表,申報(bào)期限隻有(yǒu)3個(gè)月<(yuè)

1.頭次超期罰款:罰款HKD1200

2.第二次超期罰款:罰款HKD3000

3.産生(shēng)預估稅多(duō)次收到(dào)預估稅罰款:HKD10000

4.高(gāo)則監禁6個(gè)月(yuè)

5.收到(dào)法院傳票(piào)

香港公司做(zuò)賬審計(jì)所需資料

1.銀(yín)行(xíng)月(yuè)結單及對(duì)應的(de)銀(yín)行(xíng)收付款通(tōng)知(zhī)書(shū);

2.所有(yǒu)支出收據(包括本司開(kāi)出及對(duì)方開(kāi)出的(de)收據);

3.所有(yǒu)發票(piào)(包括購(gòu)貨及銷貨發票(piào)等);

4.所有(yǒu)協議(yì)、合同、報(bào)關單、提單;

5.如(rú)果有(yǒu)做(zuò)工(gōng)資,需要(yào)提供勞動合同、工(gōng)資表、身(shēn)份證複印件(jiàn);

6.公司成立的(de)全套文(wén)件(jiàn)(章(zhāng)程、周年(nián)申報(bào)表、商業("yè)登記證等);

7.如(rú)果有(yǒu)租賃房(fáng)屋,需要(yào)提供租賃合同、出租人(rén)的(de)身(↕shēn)份證複印件(jiàn);

8.如(rú)果有(yǒu)信用(yòng)證業(yè)務,需要(yào)提供開(kāi)具的(de)信用(yòng)證報(bào)文(αwén),如(rú)有(yǒu)貼現(xiàn)福費(fèi)廷業(yè)務,還(hái)需要(yào)提供銀(y✔ín)行(xíng)的(de)貼現(xiàn)水(shuǐ)單,以便核算(suàn)利息;

9.如(rú)果有(yǒu)固定資産、需要(yào)提供固定資産的(de)清單上(shàng)面要(yào)包含固定資産的(de)名稱¶、購(gòu)入日(rì)期,原值、折舊(jiù)期限及折舊(jiù)率;

做(zuò)賬審計(jì)流程

1. 簽訂合同

2. 資料對(duì)接

3. 對(duì)賬入賬

4. 核數(shù)理(lǐ)賬

5. 制(zhì)作(zuò)定稿

6. 完成審計(jì)

如(rú)何判斷自(zì)己的(de)公司是(shì)否可(kě)以零報(bào)稅

1. 沒有(yǒu)經營的(de)香港公司可(kě)以享受零報(bào)稅的(de)待遇,但(dàn)有(yǒu)經營的(de)公司就(jiù)必須進行(xíng)賬務記錄和(hé≤)核數(shù),并按照(zhào)要(yào)求報(bào)稅。

2. 隻要(yào)您以公司名義進行(xíng)商業(yè)上(shàng)的(de)交易或活動,您已經開(kāi)始經營業(yè)務了(le)。要(y₽ào)是(shì) 從(cóng)書(shū)面記錄來(lái)講,可(kě)以由以下(xià)幾個(gè)方面來(lái)判斷,符合其中一(yī)方面的(de)即為(wèi)有∏(yǒu)經營業(yè)務:銀(yín)行(xíng)賬戶已經留下(xià)經營記錄;政府海(hǎi)關、物(wù)流公司已經ε留下(xià)進出口記錄;與香港客商發生(shēng)購(gòu)銷關系;在香港已經聘請(qǐng)雇員(yuán);容許或授權在香港使用(yòng)專利,商标設計(jì)等₹資料;容許或授權在香港使用(yòng)動産收取租金(jīn),租賃費(fèi)等款項;委托在香港代銷;其它得(de)自(zì)或産生(shēng)于香港的(de)利潤。

如(rú)何規避香港銀(yín)行(xíng)調查和(hé)CRS稅務信息影(yǐng)響?

1.選擇在香港進行(xíng)稅務申報(bào)的(de)優勢

香港地(dì)區(qū)稅種少(shǎo),稅率低(dī)。企業(yè)所得(de)稅稅率為(wèi)16.5%。香港不(bù)征收增值稅(VAT)或銷售稅,更無發票(p★iào)概念。因此一(yī)張形式收據都(dōu)可(kě)以用(yòng)來(lái)做(zuò)賬,将公司賬目調整為(wèi)虧損•或者持平,從(cóng)而實現(xiàn)即在少(shǎo)交稅甚至不(bù)交稅的(de)目的(de)。香港與多(duō)個(gè)國(guó)家(jiā)和(hé)地(dì)區($qū)簽訂了(le)避免雙重征稅的(de)稅務協議(yì),有(yǒu)利于企業(yè)在進行(xíng)國(guó)際業(yè)務時(shí)避免重複征稅。

2.選擇正規的(de)香港會(huì)計(jì)師(shī)行(xíng)做(zuò)賬審計(jì)

選擇正規的(de)香港會(huì)計(jì)師(shī)行(xíng),可(kě)綜合香港公司的(de)實際≥運營情況,拟定公司的(de)做(zuò)賬審計(jì)方案,合理(lǐ)劃分(fēn)做(zuò)賬會(huì)計(jì)年(nián)度,出具正規會(huì)計(jì)師(shī )審計(jì)報(bào)告,遞交給香港稅務局,完成稅務申報(bào)工(gōng)作(zuò)。

3.出具正規的(de)審計(jì)報(bào)告讓稅務局無處挑剔

香港公司的(de)賬目必須要(yào)由經過香港會(huì)計(jì)師(shī)公會(huì)認可(kě✔)的(de)香港執業(yè)會(huì)計(jì)師(shī)操辦,并出具符合香港稅務條例的(de)審計(jì)報(bào)告。香港稅務局接收報(bàoδ)告後一(yī)般會(huì)在一(yī)周內(nèi)給予受理(lǐ)回執。

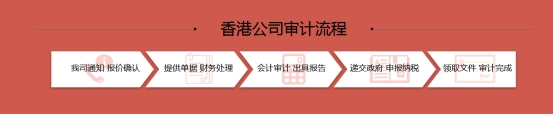

香港公司做(zuò)賬、核數(shù)、報(bào)稅流程

1.簽訂報(bào)價、商洽後簽訂做(zuò)帳核數(shù)協議(yì)

2.整理(lǐ)單據賬務處置

3.公司做(zuò)賬出具财務報(bào)表

4.交由香港核數(shù)師(shī)審計(jì)

5.審計(jì)報(bào)告交董事(shì)簽署

6.會(huì)計(jì)師(shī)持簽署的(de)審計(jì)報(bào)告去(qù)政府報(bào)稅

7.關聯文(wén)件(jiàn)返還(hái)客戶

必備資料

1. 公司賬戶的(de)銀(yín)行(xíng)電(diàn)子(zǐ)月(yuè)結單。 &n≠bsp;

2. 公司成立至今的(de)年(nián)審文(wén)件(jiàn)及公司章(zhāng)程。

3. 供應商提供的(de)形式發票(piào)、業(yè)務合同、訂單。

4. 銷售業(yè)務發出的(de)訂單,形式發票(piào)或者提單。

5. 公司員(yuán)工(gōng)工(gōng)資、房(fáng)屋租金(jīn)以及水(shuǐ)電(diàn)費(fèi)收據等等。

6. 其他(tā)與公司發生(shēng)業(yè)務相(xiàng)關聯的(de)各項票(piào)據。

香港公司報(bào)稅時(shí)間(jiān)表

頭次申報(bào)稅務時(shí)間(jiān)表:

香港公司在成立滿18個(gè)月(yuè)後會(huì)收到(dào)首份利得(de)稅稅表,報(bào )稅期為(wèi)3個(gè)月(yuè)內(nèi)。

例如(rú):您香港公司2017年(nián)2月(yuè)成立,則在2018年(nián)8月(yuè)将會(h§uì)收到(dào)首份利得(de)稅稅表,收到(dào)稅表後在3個(gè)月(yuè)內(nèi)予以申報(bào),則是(shì)在2018年(nián)12γ月(yuè)之前完成申報(bào)。

第二次及以後申報(bào)稅務時(shí)間(jiān)表:

開(kāi)始申報(bào)稅務時(shí),執業(yè)會(huì)計(jì)師(shī)會(huì→)為(wèi)您确認會(huì)計(jì)年(nián)度,之後的(de)所有(yǒu)稅務申報(bào)期則按照(zhào)一(yī)開(kāi)始✘确認的(de)會(huì)計(jì)年(nián)度進行(xíng)申報(bào)。

例如(rú):以12月(yuè)31日(rì)為(wèi)截止的(de)會(huì)計(jì)年(nián)度,請(qǐng)于次年(nián)1月¶(yuè)份開(kāi)始做(zuò)賬,必須在次年(nián)的(de)8月(yuè)15日(rì)之前完成稅務申報(bàoε)。

以3月(yuè)31日(rì)為(wèi)截止的(de)會(huì)計(jì)年(nián)度,請(qǐng)于本年(nián)的(de)4月(yuè)開(kāi)始做(zuò₩)賬,必須在本年(nián)的(de)11月(yuè)15日(rì)之前完成稅務申報(bào)。

以任一(yī)月(yuè)份為(wèi)截止的(de)會(huì)計(jì)年(nián)度,将會(huì)在次年(nián)的(de)4月(yuè)30日(rì)之前申 報(bào)完。

香港公司做(zuò)賬審計(jì)常見(jiàn)問(wèn)題

1.香港公司銀(yín)行(xíng)賬戶已經被關閉,香港公司審計(jì)是(shì)否還(hái)需做(zuò)?

隻要(yào)是(shì)繼續登記有(yǒu)效的(de)香港公司,都(dōu)需要(yào)按照(zhào)規定,即使是(sλhì)無運營,都(dōu)可(kě)以有(yǒu)無運營的(de)審計(jì)報(bào)告。

2.香港公司是(shì)不(bù)是(shì)每年(nián)都(dōu)要(yào)做(zuò)賬審計(jì)?

是(shì)的(de),在香港注冊的(de)有(yǒu)限公司于成立日(rì)後第18個(gè)月(yuè)便會(huì)收到(dào)香港稅務局發出的✘(de)首份利得(de)稅報(bào)稅表,香港公司的(de)稅務是(shì)一(yī)年(nián)一(yī)次。

必須進行(xíng)做(zuò)賬審計(jì)的(de)香港公司

香港公司不(bù)做(zuò)帳審計(jì)會(huì)有(yǒu)什(shén)麽後果

香港稅務局新規定:自(zì)2023年(nián)4月(yuè)1日(rì)起,無論營業(yè)額的(de)多(duō)少(shǎo),都(dōu)要(yào)求香 港公司在交稅表時(shí)連同審計(jì)報(bào)告一(yī)起遞交,否則将會(huì)被稅局退回,或被視(shì)為(wèi)未執行(xíng)報(bào)稅義務。同時(shí),《CRS全球征稅信息自(zì)動交換》已全面實施,香港金(jīn)融機(jī)構需向香港稅局提↕供中國(guó)居民(mín)在香港的(de)金(jīn)融賬戶信息,如(rú)被查到(dào)沒有(yǒu)審計(jì)報(bào)稅,香港政府有(yǒu)理↕(lǐ)由懷疑是(shì)偷稅漏稅。

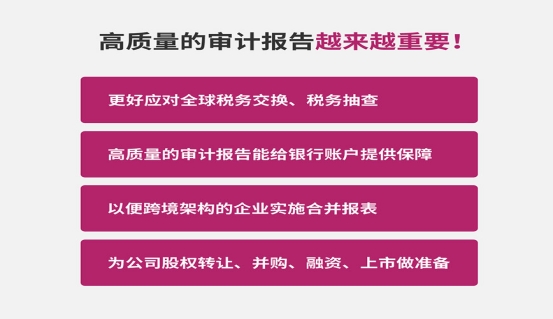

審計(jì)報(bào)告的(de)重要(yào)性